O que Selic e CDI e como elas funcionam?

- NoticiasRenda Fixa

- 12 de março de 2024

- 1 Comment

- 70

Saiba como a SELIC e o CDI interferem em seus investimentos.

O que veremos neste artigo (em H1):

O que são Juros

O que é taxa SELIC

O que é política monetária

O que é ATA do COPOM

Efeitos de mudanças na Selic

Como a SELIC afeta os investimentos

Relação da SELIC e o CDI

O que significa render 80%, 100% ou 200% do CDI?

O que são Juros?

Juros é a remuneração cobrada pelo empréstimo de dinheiro ou o rendimento de uma aplicação financeira. Os juros são cobrados em percentual sobre o valor emprestado e pode ser calculado de forma simples ou como juros compostos.

Os juros simples incidem somente sobre o valor inicial da dívida. Já os juros compostos incidem sobre o somatório do capital no final de cada período, ou seja, é aplicado sobre o valor inicial mais os juros cobrados inicialmente e por isso ele também é conhecido como juros sobre juros.

O que é Taxa SELIC?

O nome da taxa Selic vem da sigla do Sistema Especial de Liquidação e de Custódia. A Selic é a taxa básica de juros da economia. É o principal instrumento de política monetária utilizado pelo Banco Central (BC) para controlar a inflação.

Política Monetária é um conjunto de medidas para controlar a quantidade de dinheiro em circulação. Essas medidas impactam na inflação e na taxa de juros de um país, fazendo com que a economia seja estimulada ou retraída.

A Selic influencia as taxas de juros do país, sejam os juros dos empréstimos, dos financiamentos ou das aplicações financeiras de renda fixa. O Copom, o Comitê de Política Monetária do Banco Central é o órgão responsável pela definição da Selic.

A Selic é definida a cada 45 dias nas reuniões do Copom. Essas reuniões duram dois dias (terças e quartas).

A divulgação das decisões do Copom é realizada no segundo dia de reunião, nas quartas feiras, a partir das 18h30.

A famosa Ata do Copom é o documento que detalha as razões pela qual o Copom aumentou, diminuiu ou manteve a Selic. Esse documento é disponibilizado seis dias úteis depois da reunião do Copom, ou seja, na terça-feira da semana seguinte ao da reunião.

Efeitos de mudanças na Selic

- Quando o COPOM decide aumentar a Selic, ele tem como objetivo desacelerar a economia, impedindo assim que a inflação fique alta. Isso ocorre, pois, os financiamentos ficam mais caros o que reduz o credito e por tabela reduz o consumo, que por sua vez reduz os preços;

- Quando o COPOM decide reduzir a Selic, ele tem como objetivo o aquecer a economia, fomentando o consumo das empresas e das famílias. Isso ocorre, pois os financiamentos ficam mais baratos, o que aumenta o crédito e por consequência aumenta o consumo. O que pode gerar aumento da inflação;

- Quando há aumento na Selic os empréstimos e financiamentos tendem a ficar mais caros. Quando a Selic diminui, acontece o contrário, os juros dos empréstimos tendem a ficarem mais baratos.

Mudança na Selic impacta a rentabilidade de diversos investimentos, a exemplo dos:

Títulos do Tesouro Direto;

Caderneta de poupança;

Investimentos de Renda Fixa, como CDB, LCA, LCI, CRA, CRI, dentre outros,

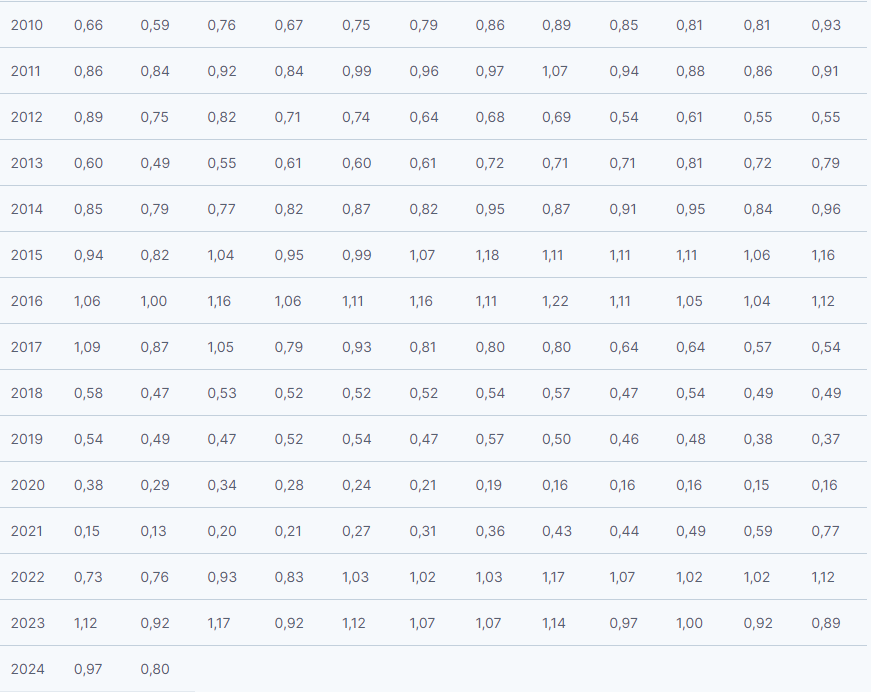

A seguir, tabela histórica da Selic desde 2010:

![]()

Segue abaixo as datas previstas das próximas reuniões do Copom:

- 19 e 20 de março

- 7 e 8 de maio

- 18 e 19 de junho

- 30 e 31 de julho

- 17 e 18 de setembro

- 5 e 6 de novembro

- 10 e 11 de dezembro

Fonte: Banco Central (BCB)

O que é CDI?

O CDI é a sigla de Certificado de Depósito Interbancário. Que é o nome dos empréstimos que os bancos fazem entre si para fechar o dia no positivo.

Pelas regras do Banco Central, todo banco deve fechar o dia com o caixa equilibrado, ou seja, deve entrar a mesma quantidade de dinheiro que sai no dia. Como nem sempre isso acontece, no final do dia os bancos que tem um saldo negativo, pegam dinheiro emprestado com outros bancos usando uma taxa, que comumente chamamos de CDI.

Dessa forma geral, o CDI são títulos de curtíssimo prazo emitido entre bancos.

A taxa de juros médio cobrada nessas operações entre bancos acabou se tornando uma referência para o rendimento das aplicações de renda fixa no Brasil.

Relação da SELIC e o CDI

Apesar da SELIC e o CDI não tem exatamente a mesma taxa, ambas seguem uma mesma tendência, ficando bem próximas em seus valores.

O que significa render 80%, 100% ou 200% do CDI?

Quando uma aplicação rende por mês 80% do CDI, significa que depois de apurado o CDI, essa aplicação irá render apenas 80% da taxa CDI. Se o CDI foi de 1% em determinado mês, esse investimento receberá 0,80%, o que corresponde a 80% do CDI.

No caso de a aplicação render 100% do CDI, esse investimento teria um rendimento de 1%. Por outro lado, há aplicações que rendem 200% do CID, nest cenário a aplicação renderia 2%.

Muitas aplicações podem ser atreladas ao CDI, a exemplo do CDB, LCA, LCI, Debêntures, CRA, CRI, dentre outras.

1 Comments

[…] Selic e CDI: qual a […]