Contents

- 1 Fundos de Investimentos de renda variável – Guia Completo

- 1.1 Tudo que você precisa aprender para investir em fundos de renda variável

- 1.2 O que veremos neste artigo:

- 1.3 O que são fundos de investimentos?

- 1.4 Como funciona os FIs

- 1.5 Quem administra e gere um fundo?

- 1.6 Regras gerais de investimentos dos fundos:

- 1.7 Fundo abertos e Fundos fechados

- 1.8 Tipos de Fundos de Investimentos

- 1.9 Fundos de renda Variável

- 1.10 Fundos de Investimentos Imobiliários (FII)

- 1.11 Fundos de Ações

- 1.12 Entre os fundos de ações temos:

- 1.13 Tipo de gestão de um Fundo de Investimento

- 1.14 Gestão passiva

- 1.15 Custos para investir em fundos de investimentos:

- 1.16 Impostos sobre os rendimentos obtidos com fundos de investimentos

- 1.17 Imposto de renda

- 1.18 Imposto de renda para fundos de curto prazo:

- 1.19 Imposto de renda para fundos de longo prazo:

- 1.20 Imposto de renda para fundos de ações:

- 1.21 IOF

- 1.22 Vantagens dos fundos de investimento:

- 1.23 Desvantagens dos fundos imobiliários:

- 1.24 Como escolher um fundo de investimento:

- 1.25 Como investir em FIs na prática:

- 1.26 Nossas Redes sociais

- 1.26.0.1 Parceria Aliexpress e Magazine Luiza: Magalu foi comprada?

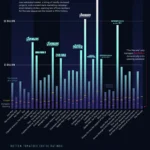

- 1.26.0.2 A ascensão e queda da Marvel: o que está acontecendo na MCU?

- 1.26.0.3 Dinheiro e felicidade: Veja a Relação entre riqueza e felicidade por país

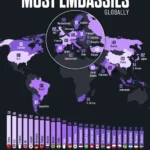

- 1.26.0.4 Países com mais embaixadas do mundo: Brasil é um deles

- 1.26.0.5 Curiosidades do ranking dos mais ricos do mundo

- 1.26.0.6 Quais países possuem mais bilionários no mundo? Brasil é um deles

- 1.26.0.7 Os dez países mais visitados do mundo: Brasil fora da lista, saiba os motivos

- 1.26.0.8 O FGTS vai ser corrigido pelo IPCA: Isso será positivo para você?

- 1.26.0.9 Taesa (TAEE11) propõe pagar R$ 390 milhões de dividendos

- 1.26.0.10 Lojas Americanas divulga novo prejuízo bilionário: Será que haverá falência?

- 1.26.0.11 A Gol (GOLL4) está falindo?

- 1.26.0.12 As Casas Bahia estão falindo?

- 1.26.0.13 O que realmente aconteceu com as Lojas Americanas.

- 1.26.0.14 BTG Pactual supera Bradesco em valor de mercado.

Fundos de Investimentos de renda variável – Guia Completo

Tudo que você precisa aprender para investir em fundos de renda variável

O que veremos neste artigo:

O que é um fundo de investimento (FI)

Como funciona os FIs

Quem administra e gere um fundo

Regras gerais de investimentos dos fundos

Fundos Aberto x Fundos fechados

Tipos de Fundos de Investimentos

Tipo de gestão de um Fundo de Investimento (gestão passiva x gestão ativa)

Custos para investir em fundos de investimentos

Tributação dos rendimentos de FIs

Vantagens dos FIs

Desvantagens dos FIs

Como escolher um fundo de investimento

Como escolher um fundo de investimento

Como investir em FI na pratica

O que são fundos de investimentos?

Fundo de investimento é um tipo de investimento coletivo, criado como se fosse um condomínio, só que formados por investidores e não por moradores. Os Fundos são formados por um conjunto de investidores (cotistas) que reúnem seus recursos para investir no mercado financeiro e de capitais visando lucro.

Como funciona os FIs

As decisões de onde e como investir é delegada a um gestor profissional, a gestora do fundo.

O patrimônio dos fundos é dividido em cotas. As cotas possuem um valor inicial definido na sua oferta primaria. No entanto, após o início das negociações, o valor das cotas pode subir ou cair, da mesma forma como ocorre no mercado de ações.

Cada fundo tem seu regulamento, que define regras de como o gestor pode investir os recursos do fundo.

Como o investimento em um fundo é uma aplicação coletiva, o lucro do fundo é dividido entre os cotistas na proporção da quantidade de cotas que cada investidor possui.

Quem administra e gere um fundo?

Nos FIs temos duas figuras muito importantes: o Administrador e o Gestor do fundo.

Administrador do fundo: Responsável pela criação e funcionamento do FI. É ele que aprova o regulamento que contém os objetivos do fundo e sua política de investimento.

Cabe também ao administrador prestar o atendimento aos cotistas.

Gestor do fundo: É o responsável pela tomada de decisão dos investimentos do fundo, de acordo com os limites e condições estabelecidos no regulamento criado pelo administrador.

É o gestor que decide quais investimentos serão realizados com o dinheiro dos cotistas. Assim, é o gestor que compra e vende ações, títulos públicos ou privados, compra moedas, imóveis, comodities, tudo de acordo com o regulamento.

Apesar da maioria das decisões serem tomadas pelo Administrador e o Gestor do fundo, há questões que somente podem ser decididas em uma assembleia geral de cotistas, como nos seguintes casos:

1) Alteração na política de investimento e no regulamento do fundo;

2) Aumento ou alteração na forma de cálculo das taxas de administração, de performance, de entrada e de saída; e

3) Substituição do administrador ou gestor do fundo;

4) Análise e deliberação sobre as demonstrações contábeis do fundo;

Vale ressaltar que, cotista ou grupo de cotistas, que possuam mais de 5% das cotas do fundo podem convocar uma assembleia geral.

Regras gerais de investimentos dos fundos:

1) Os fundos podem investir no máximo 20% do patrimônio em ativos de uma instituição financeira;

2) O limite é de até 10% do patrimônio para investimento em ativos de empresas de capital aberto e outros fundos;

3) O Limite é de 5% para os demais emissores;

4) Não há limite para investimento em títulos públicos federais;

5) Exigência legal de contratação de um auditor independente. Cabe a esse profissional auditar as demonstrações contábeis da carteira.

Fundo abertos e Fundos fechados

Quanto à possibilidade de resgatar o investimento somente do prazo determinado ou resgatar a qualquer momento existem dois tipos de fundos, os abertos e os fechados.

Fundo abertos: a aplicação e o resgate podem ser realizados a qualquer momento pelo investidor.

Fundos fechados: a aplicação e o resgate podem ser realizados somente no prazo determinado pelo regulamento do fundo, ou seja, não pode ocorrer resgate fora do prazo determinado.

Os fundos fechados somente podem aceitar investidores ou novos aportes de investidores antigos durante o “período de captação”. Finalizado esse prazo, não é permitido a entrada de novos investidores e nem novos aportes dos investidores antigos.

Tipos de Fundos de Investimentos

Existem diversos tipos de fundos de Investimentos. No geral, temos os fundos de renda fixa e os Fundos de renda Variável.

Os fundos de renda fixa podem ser do tipo DI (Nome vem da taxa DI ou CDI), fundo de renda fixa de crédito privado e fundo de debêntures.

Por sua vez, os fundos de renda variável se dividem em diversos tipos, como: Fundos de Ações, Fundos Imobiliários, Fundo Cambiais, Fundos Multimercados, fundos de previdência, dentre outros.

Fundos de renda fixa

Os fundos de renda fixa devem, obrigatoriamente, investir no mínimo 80% dos recursos em papéis de renda fixa. Dessa forma, são Fundos que investem em papéis que pagam juros.

(Para maiores informações de Fundos de renda fixa clica aqui)

Um fundo de renda variável é um fundo que em sua carteira de investimentos possuem majoritariamente títulos de renda variável, a exemplo de ações, moedas, Commodities, dentre outros ativos.

Fundos de renda Variável

Fundos de previdência

Os fundos de previdência são fundos focados no longo prazo, afinal, o objetivo é gerar renda para a aposentadoria dos cotistas.

Os cotistas fazem contribuições ao fundo, ou uma contribuição unidade, ou até mesmo esporádicas, com o intuito de gerar e acumular capital que no futuro será transformado em renda na aposentadoria.

A frequência de contribuições depende da política de cada fundo. Há fundos com contribuições periódicas e com contribuição única.

Existem dois tipos de fundos de previdência, o PGBL ou VGBL.

PGBL (Plano Gerador de Benefício Livre): tem benefício fiscal no Imposto de renda, ou seja, redução da base de cálculo do IRPF na declaração de imposto de renda pessoa física. O valor total pago de previdência do tipo PGBL é abatido do total, diminuindo assim a base de cálculo do imposto e por consequência o valor de imposto a pagar ou aumenta a restituição de imposto de renda do contribuinte.

Cabe ressaltar que, o valor a ser abatido é limitado ao teto de 12% da renda tributável.

VGBL (Vida Gerador de Benefício Livre): não traz o benefício fiscal descrito acima, no entanto, a incidência de imposto de renda será somente sobre a rentabilidade, e não sobre o valor total do seu investimento como no PGBL.

Fundos de Investimentos Imobiliários (FII)

Os FIIs são fundos de investimento que aplicam os recursos dos investidores na construção/compra de imóveis ou na compra de papéis do ramo imobiliário.

Esse investimento tem como objetivo receber aluguéis dos imóveis construídos, ou seja, um FII é um fundo de investimento focado em imóveis ou em ativos financeiros atrelados à títulos ou recebíveis imobiliários.

Fundos de Ações

Os fundos de ações investem no mínimo 67% do seu patrimônio em ações de empresas negociadas em bolsa.

Para diversificar sua carteira, esses fundos podem investir o restante do patrimônio em outros tipos de ativos.

No mercado, há fundos focados em ações de grandes empresas, outros em empresas médias ou pequenas.

Entre os fundos de ações temos:

Fundos long only: são os fundos que operam ‘apenas comprados’, ou seja, compram ações para revender depois, não trabalhando com operações de venda a descoberto. São fundos que apostam na alta das ações.

Fundos long & short: São fundos que, além de operarem “comprados”, podem realizar operações de “venda a descoberto”, ou seja, alugam ações, vendendo-as para posterior compra, apostando assim na queda do papel. São fundos que, além de apostarem na alta das ações, também podem apostar na queda de algumas ações.

Os recursos do fundo são investidos em operações ‘comprada’, que lucra com a alta das ações, e outra parte ‘vendida’, que procura lucrar com a queda de preços das ações.

Fundos de ações internacionais: São fundos que investem em ações de empresas estrangeiras. Cabe ressaltar que, quem investe nesse tipo de fundo fica exposto a dois tipos de riscos, o riscos dos investimentos em si, as ações, e o risco cambial.

Fundos Cambiais: Os fundos cambiais investem acima de 80% do seu patrimônio em ativos relacionados a moedas estrangeiras, como o dólar, Euro, Libra, dentre outras.

Os fundos atrelados ao dólar são os mais procurados.

Para diversificar sua carteira, esses fundos podem investir o restante do patrimônio em outros tipos de ativos.

Fundos Multimercados: Os fundos multimercados possuem uma diversificação maior de seus investimentos, sem necessariamente ter a obrigação de investimento mínimo em determinado ativo ou classe de ativos.

Nesse caso, o fundo pode investir em renda fixa, em ações, em câmbio e outros ativos, sem exigência de investimento mínimo em cada setor desses.

Tipo de gestão de um Fundo de Investimento

Gestão passiva

Fundos de gestão passiva: São fundos que acompanham um índice, como o IBOVESPA. Assim, a gestora não necessita escolher quais investir, pois o fundo irá apenas comprar os papéis que fazem parte do índice IBOVESPA e na mesma proporção de cada ação no índice.

Se o IBOVESPA tiver 100 ações, esse fundo irá comprar as 100 ações. Ou seja, não há uma gestão ativa de onde investir.

Esses fundos, geralmente, cobram taxas de administração menores, quando comparados com os fundos de gestão ativa.

Gestão Ativa

Fundos de gestão ativa: São fundos em que os ativos são escolhidos a partir de um processo ativo de análise de cada papel. Ou seja, o fundo não escolhe um índice aplicando-o em sua carteira de investimento.

Esses fundos, geralmente, possuem uma equipe de alocação dos investimentos maior e melhor qualificada e, por isso, tem custos maiores que acabam refletindo em maiores taxas de administração, além de poderem cobrar taxa de performance.

Custos para investir em fundos de investimentos:

1) Taxa de administração: Taxa cobrada para arcar com os serviços de administração e gestão do fundo. Ela incide sobre o patrimônio do investidor. Quem deseja investir em fundos tem que sempre analisar o percentual da taxa de administração a ser cobrada;

2) Taxa de performance: Há fundos que cobram as taxas de performance, que são taxas cobradas quando o desempenho do fundo supera uma meta pré-estabelecida. Caso o fundo apenas bata a meta não haverá a cobrança da taxa de performance, caso a rentabilidade supere o indicador estabelecido haverá a cobrança desta taxa, que ficará com o gestor do fundo, como prêmio pelo desempenho;

3) Taxa de Saída: Há fundos que cobram essa taxa caso o investidor deseje resgatar seu dinheiro em um prazo menor que o prazo de resgate padrão do fundo.

Impostos sobre os rendimentos obtidos com fundos de investimentos

Como na maioria dos investimentos, nos FIs há a incidência de imposto de renda. Há também a possibilidade de incidência de IOF (Imposto sobre Operações Financeiras).

Imposto de renda

Para efeitos de incidência de imposto de renda, existe a classificação dos fundos conforme segue:

1) Fundos de curto prazo: com vencimento com menos de 365 dias;

2) Fundos de longo prazo: com vencimento com mais de 365 dias; e

3) Fundos de ações: Fundos que investem no mínimo 67% do seu patrimônio em ações.

A incidência do imposto de renda ocorre sobre o rendimento, conforme as tabelas abaixo:

Imposto de renda para fundos de curto prazo:

Prazo | IR a ser pago |

|

|

Até 180 dias | Alíquota de 22,5% |

Acima de 180 dias | Alíquota de 20% |

Imposto de renda para fundos de longo prazo:

Prazo | IR a ser pago |

|

|

Até 180 dias | Alíquota de 22,5% |

De 181 a 360 dias | Alíquota de 20% |

De 361 a 720 dias | Alíquota de 17,5% |

Acima de 720 dias | Alíquota de 15% |

Diferentemente do que ocorre com outros investimentos, o imposto de renda, nas duas situações citadas acima, é cobrado não no resgate e sim duas vezes ao ano.

Atualmente essa cobrança é realizada no último dia útil de maio e novembro. A cobrança é realizada pelo administrador do fundo aplicando a menor alíquota aplicada em cada categoria.

Imposto de renda para fundos de ações:

Nos fundos de ações há a incidência de uma alíquota única de imposto de renda. Atualmente essa alíquota é de 15% sobre o rendimento, retida na fonte, no momento do resgate.

Perceba que, diferentemente do que ocorre nos fundos de curto e longo prazo, nos fundos de ações a incidência de Imposto de renda é realizada apenas no resgate.

IOF

A cobrança de IOF ocorre sobre o rendimento, mas apenas para os resgates realizados em um prazo inferior a 30 dias a contar da aplicação. Dessa forma, em investimentos com prazo superior a 30 dias não há essa cobrança.

A alíquota pode variar de 96% a 0%, dependendo do prazo. Veja a tabela do IOF abaixo:

Nº Dias | Alíquota | | Nº Dias | Alíquota | | Nº Dias | Alíquota |

1 | 96% | | 11 | 63% | | 21 | 30% |

2 | 93% | | 12 | 60% | | 22 | 26% |

3 | 90% | | 13 | 56% | | 23 | 23% |

4 | 86% | | 14 | 53% | | 24 | 20% |

5 | 83% | | 15 | 50% | | 25 | 16% |

6 | 80% | | 16 | 46% | | 26 | 13% |

7 | 76% | | 17 | 43% | | 27 | 10% |

8 | 73% | | 18 | 40% | | 28 | 6% |

Vantagens dos fundos de investimento:

1) Os fundos de investimentos, possuem um CNPJ próprio. Dessa forma, os recursos dos investidores são mantidos em uma estrutura diferente do gestor ou do administrador. Caso haja problemas com a gestora ou o administrador do fundo, o dinheiro dos investidores está protegido;

2) É um investimento que conta com a gestão de um profissional, por isso a importância de escolher um fundo de uma gestora conhecida;

3) Possibilidade de diversificação mesmo com pequenos valores. Como os fundos investem em diversos tipos de títulos, seu dinheiro também está investindo com uma certa diversificação;

4) Investimento geralmente pequeno, há fundos com investimento mínimo de R$ 100,00 reais, por exemplo. Assim, você terá acesso a investimentos que não teria sozinho com seus R$ 100,00;

5) Os fundos de previdência permitem a portabilidade, dessa forma, caso não esteja satisfeito com as decisões da gestora do seu fundo, tem a possibilidade de portar seus recursos para um outro fundo.

Desvantagens dos fundos imobiliários:

1) Por se tratar de investimentos em renda variável os lucros são incertos, assim como há a possibilidade de prejuízos momentâneos ou não;

2) O fundo pode ter prejuízos nos seus investimentos, um fundo pode comprar uma ação ou uma moeda como o dólar, acreditando que os preços irão subir e ocorrer justamente o contrário, dando prejuízo ao fundo;

3) Em fundos de títulos de empresa privadas, há o risco de calote por parte da empresa, dando prejuízo ao fundo;

4) Não há a garantia do Fundo Garantidor de Créditos (FGC), mesmo em fundo de renda fixa;

5) Risco de liquidez: os investidores podem solicitar resgate do valor investido e o fundo não ter dinheiro para a devolução, pois como o dinheiro fica investido, a depender do tipo de investimento, pode não ter liquidez imediata;

6) As decisões de onde investir ficam a cargo do gestor, assim, será ele que escolherá em quais ações investir, qual moeda investir, e o investidor não terá voz na escolha dos investimentos.

Como escolher um fundo de investimento:

1) Decida se será um fundo aberto ou fechado;

2) Decida se será um fundo de renda fixa ou renda variável;

3) Sendo um fundo de renda fixa, decida se será de títulos públicos ou privados;

4) Sendo um fundo de renda variável, decida se será de ações, cambial, de previdência, multimercado, dentre outros;

5) Procure a lâmina do fundo, esse é um documento com todas as informações essenciais do fundo e de seus investimentos.

6) Quem é o gestor do fundo? É um gestor bem avaliado no mercado? Quais os históricos de rentabilidade do fundo que se pretende investir ou de outros fundos do mesmo gestor?

7) Compare as taxas de administração dos fundos que pretende investir, assim como se há taxa de performance e qual seu percentual;

8) Veja o histórico de rentabilidade do fundo. Apesar da rentabilidade passada não ser garantia da rentabilidade futura, esse indicador lhe dará uma ideia de como tem sido a gestão do fundo até então;

9) Veja o valor mínimo para investimento, você tem esse valor disponível para investir?

10) Veja o prazo de pagamento após o resgate, há fundos de investimentos que estabelecem como regra o pagamento em apenas X dias após o resgate. Muitos fundos possuem prazo de 30, 60 ou 90 dias de pagamento após o investidor solicitar o resgate.

Exemplo: Fundo com prazo de pagamento de D+60 significa que o pagamento será feito ao investidor somente 60 dias depois do dia da solicitação de resgate;

11) É de fundamental importância que o investidor verifique o rating, ou nota de risco da empresa que possui o crédito.

Rating é uma nota atribuída às empresas que representa sua capacidade de honrar suas dívidas. Essa nota é dada por agências de classificação de risco, a exemplo da Moody’s, Standard & Poor’s e Fitch. (Para maiores informações sobre Notas de riscos ou rating, clica aqui)

12) Não analise apenas um indicador, como mostramos acima, o ideal é fazer uma análise mais detalhada de vários indicadores, como os apresentados.

Como investir em FIs na prática:

De forma genérica:

1) É necessário abrir uma conta em uma corretora de valores de sua preferência ou ter uma conta em um banco que oferte esse tipo de investimento, a maioria dos grandes bancos possuem esse investimento;

2) Transferir seus recursos para sua conta na corretora ou para seu banco;

3) Escolher o ou os FIs que pretende comprar, sempre de acordo com o perfil de investidor;

4) Efetuar a compra na corretora ou banco.

Receba informações sobre investimentos

Nossas Redes

sociais

A ascensão e queda da Marvel: o que está acontecendo na MCU?

24 de junho de 2024

Dinheiro e felicidade: Veja a Relação entre riqueza e felicidade por país

21 de junho de 2024

Países com mais embaixadas do mundo: Brasil é um deles

20 de junho de 2024

Curiosidades do ranking dos mais ricos do mundo

19 de junho de 2024

Quais países possuem mais bilionários no mundo? Brasil é um deles

18 de junho de 2024

Os dez países mais visitados do mundo: Brasil fora da lista, saiba os motivos

17 de junho de 2024

O FGTS vai ser corrigido pelo IPCA: Isso será positivo para você?

14 de junho de 2024

Taesa (TAEE11) propõe pagar R$ 390 milhões de dividendos

7 de março de 2024

Lojas Americanas divulga novo prejuízo bilionário: Será que haverá falência?

27 de fevereiro de 2024

A Gol (GOLL4) está falindo?

15 de janeiro de 2024

As Casas Bahia estão falindo?

7 de setembro de 2023

O que realmente aconteceu com as Lojas Americanas.

26 de agosto de 2023

BTG Pactual supera Bradesco em valor de mercado.

9 de agosto de 2023

About.

Do am he horrible distance marriage so throughout. Afraid assure square so happenmr an before. His many same been well can high that.

© 2021, Newsprk. All Rights Reserved.