Contents

- 1 O que são CRA e CRI e como investir – Guia Completo

- 1.1 SPOILER: CRA e CRI são investimentos livres de taxas e tributos, como o IOF e o imposto de renda.

- 1.2 O que é CRI (Certificado de Recebíveis Imobiliários)

- 1.3 CRA (Certificado de Recebíveis do Agronegócio)

- 1.4 Como funciona o CRI e o CRA

- 1.5 Riscos

- 1.6 Prazo do investimento e liquidez

- 1.7 Tipos de CRI

- 1.8 Custos

- 1.9 Tributação

- 1.10 Vantagens do CRI e do CRA

- 1.11 Desvantagens do CRI e da CRA

- 1.12 Nossas Redes sociais

- 1.12.0.1 Parceria Aliexpress e Magazine Luiza: Magalu foi comprada?

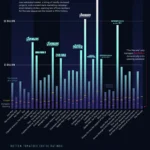

- 1.12.0.2 A ascensão e queda da Marvel: o que está acontecendo na MCU?

- 1.12.0.3 Dinheiro e felicidade: Veja a Relação entre riqueza e felicidade por país

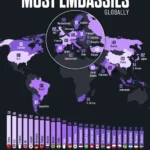

- 1.12.0.4 Países com mais embaixadas do mundo: Brasil é um deles

- 1.12.0.5 Curiosidades do ranking dos mais ricos do mundo

- 1.12.0.6 Quais países possuem mais bilionários no mundo? Brasil é um deles

- 1.12.0.7 Os dez países mais visitados do mundo: Brasil fora da lista, saiba os motivos

- 1.12.0.8 O FGTS vai ser corrigido pelo IPCA: Isso será positivo para você?

- 1.12.0.9 Taesa (TAEE11) propõe pagar R$ 390 milhões de dividendos

- 1.12.0.10 Lojas Americanas divulga novo prejuízo bilionário: Será que haverá falência?

- 1.12.0.11 A Gol (GOLL4) está falindo?

- 1.12.0.12 As Casas Bahia estão falindo?

- 1.12.0.13 O que realmente aconteceu com as Lojas Americanas.

- 1.12.0.14 BTG Pactual supera Bradesco em valor de mercado.

O que são CRA e CRI e como investir – Guia Completo

SPOILER: CRA e CRI são investimentos livres de taxas e tributos, como o IOF e o imposto de renda.

O que veremos neste artigo:

1) O que é CRI (Certificado de Recebíveis Imobiliários)

2) O que é CRA (Certificado de Recebíveis do Agronegócio)

3) Como os CRIs funcionam

4) Riscos de investir em CRIs

5) Tipos de CRIs

6) Custos para investir em CRI

7) Tributação dos rendimentos de CRI e CRA

8) Vantagens e desvantagens de investir nas CRIs e CRAs

O que é CRI (Certificado de Recebíveis Imobiliários)

CRI é um título de Renda Fixa, emitido por empresas privadas, lastreado em operações de crédito ligadas ao setor imobiliário, com o objetivo de financiar empresa do setor. A emissão dos títulos visa antecipar os recebíveis da empresa que emite o crédito.

A emissão do CRI é feita por instituições securitizadoras. Essas instituições não pertencem ao setor financeiro, ou seja, não são bancos, e transformam os créditos que tem a receber em títulos negociáveis no mercado financeiro.

CRA (Certificado de Recebíveis do Agronegócio)

CRA é um título de Renda Fixa emitido por instituições securitizadoras, semelhante com o CRI, com a diferença de ter como objetivo o financiamento do agronegócio.

As informações citadas abaixo sobre custos, tributação, vantagens, desvantagens, tipos, funcionamento e riscos de investir, valem tanto para as CRIs como para os CRAs

Para o investidor, não há diferenças significativas entre a CRA e a CRI.

Como funciona o CRI e o CRA

Na prática, para o investidor, o CRI/CRA é mais uma opção de investimento em renda fixa.

Esses títulos possuem um prazo determinado de vencimento e remunera o investidor que compra esse produto. Tanto o prazo quanto a remuneração são definidos no momento da compra do título.

Exemplo: Uma construtora constrói um condomínio residencial e vários clientes que compraram os apartamentos optam pelo financiamento direto com a construtora e ficam pagando as parcelas para ela. A fim de conseguir dinheiro para novos empreendimentos, a construtora pode contratar uma securitizadora para transformar os créditos que tem a receber dos apartamentos vendidos em uma CRI e, assim, captar dinheiro com a venda dos títulos.

Riscos

Geralmente um CRI/CRA tem remuneração maior do que a dos títulos públicos, e por isso, seus riscos são bem maiores. Esses certificados são lastreados em operações de crédito ligadas ao agronegócio, como a LCA.

Para maiores informações sobre Notas de riscos ou rating clica aqui

No entanto, diferentemente da LCA, o CRI/CRA não possui garantia do FGC (Fundo Garantidor de Créditos), que protege os investidores em até R$ 250 mil por CPF e por instituição financeira, limitado a R$ 1 milhão para o período de 4 anos. Por isso, é importante para o investidor analisar muito bem qual é empresa emissora do título.

Para maiores informações sobre Notas de riscos ou rating clica aqui

O maior risco de investir nesses títulos é a empresa possuidora dos créditos não honrar com o pagamento na data de vencimento, por problemas no seu fluxo de caixa ou até mesmo pelo risco de falência.

Vale ressaltar que, os recebíveis são separados do patrimônio das securitizadoras. Isso significa que, caso essa empresa enfrente dificuldade financeira, o pagamento para os investidores não será afetado. No entanto, permanece o risco inerente ao fato que originou o título. Caso a pessoa que financiou um apartamento diretamente com a construtora deixe de pagar as parcelas, os investidores que compraram a CRI/CRA ficam prejudicados.

Dessa forma, é de fundamental importância o investidor verificar o rating, ou nota de risco da empresa que possui o crédito.

Rating é uma nota atribuída à empresas, na qual representa sua capacidade de honrar suas dívidas. Essa nota é dada por agências de classificação de risco, a exemplo da Moody’s, Standard & Poor’s e Fitch.

Para maiores informações sobre Notas de riscos ou rating clica aqui

Prazo do investimento e liquidez

O CRI ou o CRA são investimentos em que na contratação é informado o prazo de vencimento do título. Prazo esse que se refere à quando o investidor terá seu dinheiro devolvido juntamente com os rendimentos.

O CRI ou CRA possui prazo mínimo variando de 2 a 3 anos, podendo chegar até 15 anos e não podendo ser resgatado antes do prazo definido no momento da compra do título.

Apesar de serem comercializadas no mercado secundário os CRIs e os CRAs possuem baixa liquidez e procura, devido a isso, quando se consegue revendê-las antes do prazo de vencimento, a perda é grande.

Tipos de CRI

CRI ou CRA Prefixado

Na CRI prefixada você sabe qual será a rentabilidade que irá receber na data de vencimento, há uma taxa de juros fixa, que permanece a mesma durante toda a vigência da aplicação.

Exemplo: CRI com rendimento de 9,50% ao ano.

CRI ou CRA Pós-fixado

CRI ou CRA pós-fixado é aquele que é atrelado a um indexador, elas acompanham um índice, como o CDI, o IPCA ou outro e sua remuneração fica atrelada a esse índice pré-definido. Dessa forma, sua remuneração vai depender de como esse índice vai se comportar durante a aplicação.

Exemplo: CRI com rendimento de 110% do CDI ao ano

CRI ou CRA Híbrido

Uma CRI Hibrida é aquela e)m que há uma remuneração fixa garantida mais outra atrelada a um indexador, como o CDI ou IPCA. Assim, a rentabilidade da aplicação é composta por uma taxa predefinida no momento da compra do título mais a variação de um índice também predefinido

Exemplo: CRI ou CRA com rendimento de IPCA + 6,2% ao ano.

Custos

Diferentemente do que ocorre nos fundos de renda fixa, no CRI, assim como na CRA, não há a cobrança de taxa de administração.

Geralmente não há cobrança de taxa de administração e muitas corretoras isentam os investidores de taxa de corretagem ou de custódia.

Para maiores informações sobre Fundos de Renda Fixa clica aqui

Tributação

Imposto de renda e IOF

Nos CRIs ou CRAs não há incidência nem de IOF e nem de IR. No entanto, apesar de serem isentas, o investidor precisa incluí-las em sua declaração de Imposto de Renda. O montante investido em CRI deve ser informada no campo “Bens e Direitos”, já os rendimentos do ano devem ser informados no campo “Rendimentos isentos e não tributáveis”.

Vantagens do CRI e do CRA

Entre as vantagens do CRI/CRA, destacamos:

1) Rentabilidade: Os CRIs ou CRAs possuem maior rentabilidade em comparação com a poupança;

2) Sem taxas: Não há a cobrança de taxa de administração e muitas corretoras isentam os investidores de taxa de corretagem ou de custódia;

3) Não há cobranças de impostos: Nos CRIs/CRAs não há incidência nem de IOF e nem de Imposto de renda.

Desvantagens do CRI e da CRA

Dentre as principais desvantagens, destacamos:

1) Não possui garantia do FGC (Fundo Garantidor de Créditos) como o CDB, a LCA, LCI, dentre outros.

2) Menor liquidez em CRI/CRA com prazo longo: Alguns CRIs ou CRAs possuem prazo de resgaste longo. Neste cenário é preciso esperar anos para poder fazer o resgate do investimento. Às vezes é possível resgatar de forma antecipada, mas perde-se muito nesse tipo de antecipação.

3) Aporte mínimo alto: Há títulos que por pagarem uma rentabilidade maior, exige uma aplicação maior, as vezes 5 mil, 10 mil ou mais.

4) Baixa liquidez: Os CRIs e CRAs possuem baixa liquidez no mercado secundário, desse modo, caso o investidor tente vender seu ativo antes do prazo de vencimento pode encontrar dificuldades ou até mesmo perder muito dinheiro na operação.

Caro leitor, encontrou alguma incorreção no texto acima? Acredita que falta algo no texto? Escreva para nós em: contato@basedoinvestidor.com.br.

Receba informações sobre investimentos

Nossas Redes

sociais

A ascensão e queda da Marvel: o que está acontecendo na MCU?

24 de junho de 2024

Dinheiro e felicidade: Veja a Relação entre riqueza e felicidade por país

21 de junho de 2024

Países com mais embaixadas do mundo: Brasil é um deles

20 de junho de 2024

Curiosidades do ranking dos mais ricos do mundo

19 de junho de 2024

Quais países possuem mais bilionários no mundo? Brasil é um deles

18 de junho de 2024

Os dez países mais visitados do mundo: Brasil fora da lista, saiba os motivos

17 de junho de 2024

O FGTS vai ser corrigido pelo IPCA: Isso será positivo para você?

14 de junho de 2024

Taesa (TAEE11) propõe pagar R$ 390 milhões de dividendos

7 de março de 2024

Lojas Americanas divulga novo prejuízo bilionário: Será que haverá falência?

27 de fevereiro de 2024

A Gol (GOLL4) está falindo?

15 de janeiro de 2024

As Casas Bahia estão falindo?

7 de setembro de 2023

O que realmente aconteceu com as Lojas Americanas.

26 de agosto de 2023

BTG Pactual supera Bradesco em valor de mercado.

9 de agosto de 2023

About.

Do am he horrible distance marriage so throughout. Afraid assure square so happenmr an before. His many same been well can high that.

© 2021, Newsprk. All Rights Reserved.